4月19日给予肇民科技(301000)增持评级。

盈利预测和投资评级考虑公司新能源汽车定点陆续进入量产阶段,该机构预计公司2024-2026 年实现营业总收入8.33、10.51、12.51亿元,同比增速为41%、26%、19%;实现归母净利润1.40、1.83、2.26 亿元,同比增速为36%、30%、24%;EPS 为0.81、1.06、1.31元,对应当前股价的PE 估值分别为24、18、15 倍,维持“增持”评级。

风险提示原材料价格持续上涨;销量不及预期;新客户拓展不及预期;新工厂产能爬坡不及预期;海外市场拓展不及预期;新品研发进度不及预期。

该股最近6个月获得机构4次增持评级、2次优于大市评级、1次买入评级。

【09:14 浙江仙通(603239):2024年Q1归母净利润同比+71% 新能源车项目放量&盈利能力提升持续贡献利润弹性】

4月19日给予浙江仙通(603239)增持评级。

盈利预测和投资评级 考虑到公司未来新能源项目有望快速放量,盈利能力迎来拐点,预计公司2024-2026 年实现营业总收入13.29、16.17、18.42 亿元,同比增速为25%、22%、14%;实现归母净利润2.33、2.97、3.47 亿元,同比增速为54%、27%、17%;EPS 为0.86、1.10、1.28 元,对应当前股价的PE 估值分别为18、14、12 倍,考虑到公司是汽车密封条龙头,首次覆盖,给予“增持”评级。

风险提示 原材料价格持续上涨;销量不及预期;新客户拓展不及预期;新工厂产能爬坡不及预期;海外市场拓展不及预期;新品研发进度不及预期。

该股最近6个月获得机构5次增持评级、2次买入评级。

【09:14 兴蓉环境(000598):盈利稳健增长 派息率同比上升】

4月19日给予兴蓉环境(000598)增持评级。

2023 年归母净利同比+14%,上调盈利预测与目标价

考虑到产能投放与爬坡节奏,下调/上调24/25 年污水处理服务收入;考虑到提价影响,上调自来水制售和污水处理毛利率。上调盈利预测,该机构预计公司24-26 年EPS 分别为0.69/0.76/0.82 元(前值0.68/0.71/-元)。可比公司24 年Wind 一致预期PE 均值为12 倍,给予公司24 年12 倍PE,目标价8.28 元(前值6.80 元)。公司拟每股派息0.17 元,派息比例同比+7pp至28%,当前股息率2.5%。维持“增持”评级。

风险提示:垃圾焚烧发电电价下调风险;项目投产进度不达预期。

该股最近6个月获得机构3次买入评级、3次增持评级。

【09:09 九华旅游(603199):23年业绩弹性释放 看好交通改善新项目投运带来的长期增量】

4月19日给予九华旅游(603199)增持评级。

投资建议:

该机构小幅调整24-25 年盈利预测,新增26 年盈利预测。预计公司24-26 年实现营业收入分别为791/861/926 百万元,(24-25 年原预测为791/861 百万元),实现归母净利润204/228/245 百万元,(24-25 年原预测为208/229百万元),EPS 分别为1.84/2.06/2.21 元(24-25 年原预测为1.88/2.07 元),对应最新PE 分别为21/19/18 倍(参照2024 年4 月18 日收盘价38.78 元),维持“增持”评级。

风险提示:

该股最近6个月获得机构8次增持评级、1次推荐评级。

【08:44 九阳股份(002242)点评:内销快速放量 收入业绩超预期】

4月19日给予九阳股份(002242)增持评级。

维持盈利预测与“增持”评级。该机构维持24-26 年盈利预测分别为4.1/4.9/5.4 亿元,同比分别+6.4%/17.2%/11.2%,对应当前PE 分别为23/20/18 倍。23 年厨小销售基数较低,24 年行业有望重回正增长,公司内销份额提升+渠道改革有望贡献全年增长;外销景气度高,公司与Shark 的协同有望进一步贡献外销放量。长期来看,公司清洁电器等新品类具有较强成长性,供应链成本及研发优势有望与外销代工进一步协同,维持“增持”投资评级。

风险提示:原材料价格波动风险;汇率波动风险。

该股最近6个月获得机构19次增持评级、14次买入评级、3次买入-A的投评级、3次跑赢行业评级、1次推荐评级、1次优于大市评级、1次持有评级。

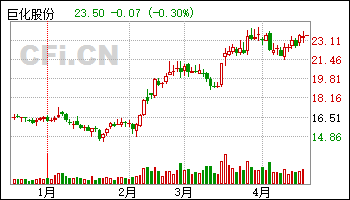

【08:39 巨化股份(600160):各产品价格下行导致业绩下滑 制冷剂毛利率提升 2024年配额制以来制冷剂已开启连续涨价】

4月19日给予巨化股份(600160)增持评级。

风险提示:1.下游空调、汽车产量大幅下滑;2.制冷剂价格下跌;3.原料价格大涨;4.新项目进展不及预期。

该股最近6个月获得机构29次买入评级、8次增持评级、3次跑赢行业评级、2次增持-B评级、1次推荐评级、1次买入-B评级。

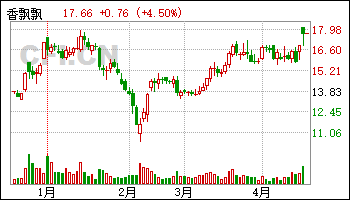

【08:34 香飘飘(603711)点评:23年圆满收官 24年即饮业务可期】

4月19日给予香飘飘(603711)增持评级。

投资评级与估值:维持2024-25 年盈利预测,新增2026 年,预测2024-26 年归母净利润分别为3.5、4.5、5.4 亿,分别同比增长25%、29%、19%,最新收盘价对应2024-26年PE 分别为21x、16x、14x,维持增持评级。中长期维度,在渠道下沉及产品升级的推动下,公司冲泡业务的收入与现金流有望保持稳定增长;通过差异化定位及一二线市场终端网点建设,公司即饮业务有望迅速上规模及大幅减亏,并可熨平自身季节性特征,从而实现冲泡、即饮双轮驱动。

该股最近6个月获得机构8次增持评级、7次买入评级、3次“买入”投资评级、2次优于大市评级、1次推荐评级。

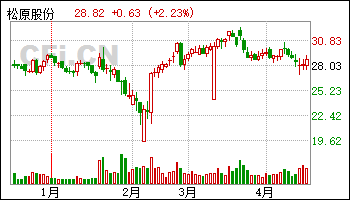

【08:29 松原股份(300893):业绩基本符合预期 新客户有望持续放量】

4月19日给予松原股份(300893)增持评级。

风险提示:下游客户产销不及预期,新产品及客户拓展不及预期。

该股最近6个月获得机构11次买入评级、4次跑赢行业评级、3次增持评级、3次买入-A评级、1次“增持”投资评级。

【08:29 九阳股份(002242):内销好于外销 业绩符合预期】

4月19日给予九阳股份(002242)增持评级。

在行业整体需 求处于缓慢复苏的过程中,公司零涂层饭煲、变频破壁机等传统品类发力带动内销企稳,新品电吹风有望贡献新增量。维持盈利预测, 预计2024-2026 年EPS 为0.62/0.74/0.85 元,同比+22%/+19%/+15%,参考同行业,给予公司2024 年23x PE,目标价14.3 元,“增持”评级。

风险提示:市场竞争加剧、原材料波动风险、新品表现不及预期。

该股最近6个月获得机构18次增持评级、14次买入评级、3次买入-A的投评级、3次跑赢行业评级、1次推荐评级、1次优于大市评级、1次持有评级。

【08:29 华东医药(000963)2023年年报点评:整体符合预期 医美维持高增】

4月19日给予华东医药(000963)增持评级。

风险提示:药械商业化进度不及预期,临床试验失败风险,医美产品客诉风险。

该股最近6个月获得机构20次买入评级、6次增持评级、3次推荐评级、1次优于大市评级、1次买入-A评级、1次买入-A的投评级。

【08:19 无锡振华(605319):全年业绩大涨 客户增长与新业务驱动】

4月19日给予无锡振华(605319)增持评级。

风险提示:主要客户销量下行风险;原材料价格上涨风险等

该股最近6个月获得机构7次增持评级、4次跑赢行业评级、1次“买入”投资评级、1次买入评级。

【08:14 长海股份(300196):业绩阶段性承压 关注底部反转机会】

4月19日给予长海股份(300196)增持评级。

投资建议:业绩阶段性承压,关注底部反转机会,维持增持评级。预计2024~2026 年公司归母净利润分别达到3.17、3.95、4.46 亿元,同比分别增长7%、25%、13%,对应PE 估值13、11、9 倍。公司形成了较为完整的玻纤纱-玻纤制品-树脂-玻纤复合材料产业链。公司短切毡、湿法毡等玻纤制品行业地位强,制定了产品高端化的发展战略。公司玻纤纱、玻纤制品产能持续投放,中长期产能储备充足,成为未来业绩的驱动力。

风险提示:玻纤价格低于预期;化工产品价格低于预期;行业竞争加剧;原材料成本超预期上升;在建拟建产能项目进度低于预期等。

该股最近6个月获得机构9次买入评级、4次增持评级。

【08:14 马应龙(600993):渠道优化扰动业绩 经营现金流改善】

4月19日给予马应龙(600993)增持评级。

投资建议:公司以肛肠及下消化道领域为核心定位,打造肛肠健康方案提供商,大力发展大健康产业。在肛肠品类,品牌积淀深厚,构建肛肠细分市场优势地位,作为行业龙头有望享受高于行业整体的增速,量价可期;皮肤、眼科品类,以八宝名方为基础拓宽品类边界,形成侧翼支撑;进一步向全生命周期健康管理延伸,大健康产业低基数下有望通过品牌和渠道协同收获业绩弹性,探索、打造第二增长曲线。预测公司2024-2026 年归母净利润分别为5.85、6.76、7.74 亿元,EPS 分别为1.36、1.57、1.79 元,当前股价对应2024-2026 年PE 分别为19、16、14 倍,维持“增持”评级。

风险提示:监管政策变化、行业竞争加剧、产品销量不及预期、新品推广不及预期、研发风险、质量安全风险。

该股最近6个月获得机构4次买入评级、2次增持评级。